💬 L’oro supera i 4.000 USD/oncia e torna bene rifugio globale.

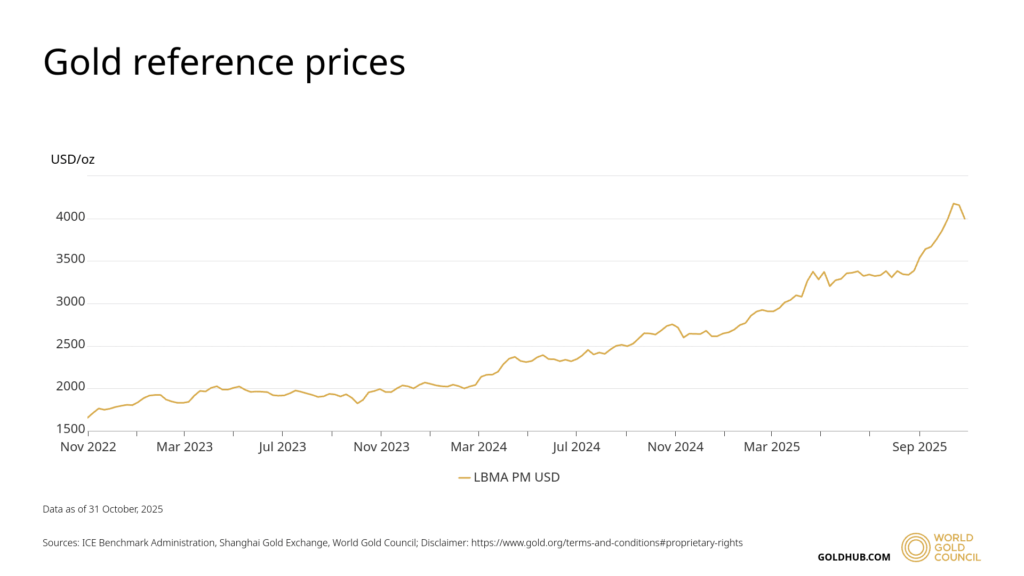

Nell’autunno 2025 il prezzo spot dell’oro ha superato per la prima volta la soglia dei 4.000 USD l’oncia, toccando un massimo di 4.076 USD secondo ANSA (27 ottobre 2025).

Mai come oggi il metallo giallo è tornato protagonista: tra inflazione strutturale, tensioni geopolitiche e un sistema finanziario globale che cerca alternative al dollaro.

Come consulente finanziario, noto un crescente interesse verso l’oro fisico detenuto tramite ETC (Exchange Traded Commodities): strumenti efficienti, liquidi e adatti anche ai risparmiatori privati.

Questo aggiornamento approfondisce i nuovi driver del mercato dell’oro, i vantaggi e rischi degli ETC e il ruolo strategico dell’oro nei portafogli moderni.

🟨 1. Perché investire in oro nel 2025

Il paper “Understanding Gold” (Erb & Harvey, SSRN 5525138, ottobre 2025) conferma che l’oro resta il bene rifugio per eccellenza, ma con dinamiche evolute:

- Protezione di lungo periodo: il potere d’acquisto dell’oro è stabile nei secoli (“golden constant”).

- Volatilità elevata: ≈ 15% annua, pari a quella dell’S&P 500, riducendo la capacità di hedge a breve.

- Diversificazione: correlazione con le azioni bassa/negativa (–0,10).

- Crisis hedge: positivo in 8 dei 11 ribassi azionari maggiori dal 1975.

➡️ In sintesi, l’oro non offre rendimenti reali sostenuti, ma stabilizza e protegge il portafoglio nel tempo.

🟨 2. I nuovi fattori che spingono il prezzo dell’oro

Il balzo oltre 4.000 USD non dipende solo dall’inflazione. Tre driver dominano il 2025:

🔹 a) Dedollarizzazione

Dopo le sanzioni a Russia e Iran, Cina e altri Paesi emergenti ridimensionano le riserve in dollari, accrescendo quelle in oro fisico.

In dieci anni la Cina ha acquistato oltre 1.200 tonnellate, e oggi destina parte della produzione nazionale direttamente alle riserve statali.

L’oro diventa così un asset neutrale di politica monetaria.

🔹 b) Banche centrali e istituzioni

Nel 2024 gli acquisti ufficiali hanno superato le 1.000 tonnellate, portando l’oro al 20% delle riserve mondiali, oltre la quota dell’euro.

La motivazione è soprattutto geopolitica e prudenziale, non speculativa.

🔹 c) Ipotesi Basilea III Endgame

Secondo Erb e Harvey, se l’oro diventasse High Quality Liquid Asset (HQLA) Tier 1, le banche globali potrebbero detenerlo come riserva regolamentare.

Una quota pari al 5% delle riserve liquide bancarie implicherebbe una domanda aggiuntiva di circa 1.800 tonnellate, pari a oltre la metà della produzione mondiale annua.

Una nuova “onda istituzionale” simile a quella creata dagli ETF nel 2004.

🟨 3. La finanziarizzazione dell’oro: dal lingotto agli ETC

Con gli ETF e gli ETC l’oro è diventato un asset finanziario liquido e globale.

Oggi gli strumenti quotati detengono oltre 3.500 tonnellate, più di un anno di produzione mineraria.

Per gli investitori italiani gli ETC fisici quotati a Milano sono oggi la via più semplice per accedere al mercato senza gestire lingotti o custodie personali.

🟨 4. Oro e criptovalute: la nuova frontiera

I gold-backed stablecoin (PAXG, XAUT) crescono rapidamente, collegando oro fisico e tecnologia blockchain.

Sono ancora strumenti di nicchia, ma dimostrano che l’oro sta diventando anche un bene digitale di riferimento.

🟨 5. Rischi principali

- Prezzo ai massimi storici (> 4.000 USD/oncia) → rendimenti futuri reali potenzialmente modesti.

- Assenza di cedole o dividendi.

- Elevata volatilità.

- Rischio di cambio per gli investitori euro-based.

🟨 6. Come inserirlo in portafoglio

L’oro va trattato come un’assicurazione di portafoglio, non come una scommessa speculativa. E’ sconsigliabile esagerare, ma va ponderato per le giuste esigenze di ciascun investitore.

📊 Tabella riepilogativa 2025

| Aspetto | Situazione aggiornata |

|---|---|

| Prezzo medio 2025 | ≈ 4.050 USD/oncia (record storico) |

| Domanda istituzionale | In forte crescita (Banche centrali, assicurazioni, possibile inclusione Basilea III) |

| Correlazione azionaria | Bassa/negativa |

| Volatilità | ≈ 15% |

| Rendimento reale atteso | Basso o negativo |

| Driver principali | Dedollarizzazione, Basilea III, ETF flow positivi |

| Rischi | Prezzo elevato, assenza cedole, rischio cambio (per investitori in €) |

| Strumento utilizzabile | ETC fisici con custodia garantita |

❓ FAQ: le domande più frequenti.

Su qualsiasi piattaforma di trading, in banca e in posta.

Gli ETC sono più liquidi, trasparenti e custoditi da istituti terzi, con costi molto inferiori rispetto al lingotto.

Si, è possibile acquistare ETC di svariati metalli, materie prime altro, ma con sensibili rischi che è necessario conosce prima di investire.

– I proventi derivanti da operazioni con ETC (oro fisico incluso) sono assoggettati a un’imposta sostitutiva del 26% sulle plusvalenze realizzate.

– Le minusvalenze realizzate possono essere compensate con plusvalenze future dello stesso tipo (strumenti finanziari assimilati) entro 4 anni.

– Se detenuto tramite un intermediario residente in Italia e in regime amministrato, l’intermediario svolge il ruolo di sostituto d’imposta, applicando la ritenuta e liberando il contribuente dall’obbligo di dichiarazione per quei redditi.

– I proventi derivanti da operazioni con ETC (oro fisico incluso) sono assoggettati a un’imposta sostitutiva del 26% sulle plusvalenze realizzate.

– Se è previsto il regime dichiarativo, il contribuente deve riportare le plusvalenze/minusvalenze nel modello Redditi (quadro RT per i redditi diversi) e versare l’imposta.

🟢 Conclusione

Con un prezzo oltre i 4.000 dollari l’oncia, l’oro entra in una nuova fase storica: non solo bene rifugio, ma riserva sistemica di fiducia tra monete digitali, banche centrali e mercati globali.

Gli ETC fisici rappresentano oggi il mezzo più efficiente per partecipare a questa trasformazione in modo trasparente e consapevole.

In un mondo che si de-dollarizza, l’oro rimane ciò che è sempre stato: la forma più antica di fiducia universale.

🔗 Link utili

- ANSA – Prezzo oro a 4.076 USD (27 ottobre 2025)

- World Gold Council – dati aggiornati

- Understanding Gold – Erb & Harvey (2025, SSRN 5525138)

- Portafoglio ETF – paolofranzinelli.com/portafoglietf

- L’estasi dell’oro – paolofranzinelli.com

- PODCAST The Bull è ancora il momento di investire in oro?

💡 Se questo articolo ti è stato utile, condividilo con chi vuole investire con maggiore consapevolezza: un’informazione corretta è il primo passo verso scelte finanziarie più solide.

👉 Vuoi capire come inserire l’oro nel tuo portafoglio in modo efficiente e coerente con il tuo profilo di rischio?

Contattami per passare dalla teoria alla pratica con l’offerta di portafogli ETF ed ETC che offrono la possibilità di essere assistiti professionalmente ad investire in modo trasparente, a basso costo ed in sicurezza.